A primeira década do século 21 foi em grande medida escrita nos Estados Unidos. Começou com uma grave crise geopolítica, no coração de Nova York — o 11 de Setembro —, e terminou com uma grave crise econômica, também ambientada em Nova York, no centro financeiro de Wall Street.

A crise financeira iniciada em 2007, causada pela perda de valor de ativos imobiliários, carregou a Europa, se alastrou pelo mundo e provocou uma recessão global no ano de 2009. Levou à nacionalização de bancos, derrubou governos, gerou taxas de desemprego altíssimas e causou várias ondas de protestos, muitos deles violentos.

Para muitos, a maior recessão desde a década de 1930 representava a falência do modelo de capitalismo financeiro predominante a partir dos anos 1980. O resultado da crise, no entanto, fez com que nações inteiras pagassem pelas perdas econômicas causadas pela má gestão do sistema. Diante da sensação de que sociedades arcaram com o custo das ações de uma elite econômica, muitos atribuem à crise o surgimento de movimentos populistas, de esquerda e de direita, anos mais tarde.

O fim do dinheiro fácil

Até 2007 a vida ia muito bem nas nações ocidentais desenvolvidas, cujas economias cresciam sem olhar para trás. A inflação estava sob controle, as taxas de juros eram inofensivas, o crédito era acessível, e o desemprego era baixo.

Na América do Norte e na Europa, nem o terrorismo internacional ou as guerras travadas no Oriente Médio foram suficientes para conter o otimismo geral sentido no cotidiano.

Uma ambição simbolizava essa época: a casa própria. Comprar um imóvel nunca havia sido tão fácil, fosse nos Estados Unidos, no Reino Unido, na Espanha ou na Irlanda, com crédito disponível mesmo para aqueles que não tinham renda ou segurança profissional suficientes.

Nos Estados Unidos, o nome dado para a dívida imobiliária, ou hipoteca, contraída por pessoas que normalmente não teriam capacidade de assumi-la era “subprime”. A oferta desse tipo de dívida cresceu nos anos 1990, e a partir de 2001 avançou em ritmo mais acelerado.

Com crédito fácil para aquisição de imóveis, aumentava a demanda por casa própria, o que elevava os preços. Com preços mais altos, instituições financeiras tinham de oferecer empréstimos em condições ainda mais favoráveis e atraentes para continuar conquistando novos compradores.

Entre essas ofertas, estavam juros mais baixos nos primeiros meses, o que aumentava o risco de o comprador não cumprir com os pagamentos quando viesse um aumento futuro. Naturalmente, a grande maioria desses empréstimos era garantida pela própria propriedade adquirida, a conhecida hipoteca.

Todos os sinais apontavam para uma bolha imobiliária nos Estados Unidos na primeira década dos anos 2000, com um aumento de preços que começara na década anterior.

O valor médio de um imóvel no país, segundo dados do Censo americano, era de US$ 120 mil no primeiro trimestre de 1991. Dez anos depois, era de US$ 165,3 mil — um aumento de 38%. Após apenas sete anos, no primeiro trimestre de 2007, chegou a US$ 257,4 mil — um salto de 56%.

Um estudo produzido pelo FMI (Fundo Monetário Internacional), no fim de agosto de 2017, explicou o que acontecia no setor imobiliário americano. Segundo o relatório, ferramentas como ARMs, sigla em inglês para “taxas de hipoteca ajustáveis”, que facilitavam a entrada de compradores de baixa renda num mercado de custo alto, não funcionavam mais.

“Enquanto os preços das casas estavam subindo, o choque de novas taxas de juros, quando as primeiras taxas atraentes acabavam, podia ser evitado com um refinanciamento do imóvel com uma outra ARM ou taxa híbrida. Mas muitos credores e devedores sabiam, ou deveriam saber, que esses empréstimos não eram viáveis na taxa de juros completa.”

Em resumo, o mercado vivera uma arriscada fantasia, emprestando dinheiro para quem, mais cedo ou mais tarde, não teria condições de pagar de volta.

Já em 2006, aumentou significativamente a frequência de calotes em pagamentos de parcelas de hipotecas, o que começou a afetar a saúde geral do mercado imobiliário. A partir do segundo trimestre de 2007, o preço médio dos imóveis nos Estados Unidos não subiu mais. Na verdade, desabaram. Cairiam seguidamente até chegar, no primeiro trimestre de 2009, à média de US$ 208,4 mil, numa consequência da falência do modelo das hipotecas “subprime”.

A crise provocou uma reação em cadeia, já que toda a economia estava ligada, de uma forma ou de outra, à valorização do setor nos anos anteriores. Com a perda de valor dos ativos imobiliários, devedores presos a hipotecas que não conseguiam pagar perderam suas casas que por sua vez não eram suficientes para quitar a dívida com os bancos credores.

A crise do “subprime” gerou a crise dos “foreclosures”, ou da retomada dos imóveis — cerca de 10 milhões de americanos perderiam suas residências entre 2007 e 2016. E isso foi só o começo.

A crise atinge a Europa

Para a economia global, o problema era que as hipotecas arriscadas dos Estados Unidos não eram uma realidade restrita aos americanos. Por meio da securitização — a transformação de créditos a receber no futuro em produtos financeiros negociados no mercado —, os “subprimes” eram transacionados nos mercados internacionais.

Transformados em títulos, eram comprados e vendidos como commodities, numa ciranda usada para levantar recursos e gerar liquidez. A deterioração da situação americana, portanto, não passou despercebida no exterior.

Em 9 de agosto de 2007, o banco francês BNP Paribas fez um anúncio que caiu como uma bomba nos mercados. Assustado com o que via acontecer no outro lado do Atlântico, o banco congelou 1,6 bilhão de euros — US$ 2,2 bilhões — em fundos, dizendo que a situação americana “tornava impossível determinar o valor de alguns bens de forma justa, independentemente de sua qualidade ou avaliação de crédito”.

Sem saber o tamanho de sua exposição a créditos ruins e o tamanho de suas futuras perdas, outras instituições europeias também decidiram reter fundos e reduzir seus riscos. O mercado sofreu um choque de liquidez, e as bolsas de valores sentiram o golpe — no dia 10 de agosto, a de Londres caiu 3,7%, sua maior queda em quatro anos.

No Reino Unido, a situação foi fatal para o banco Northern Rock, um dos principais fornecedores de hipotecas do país, envolvido até o pescoço no mercado de títulos ligados ao setor imobiliário.

Na noite de 13 de setembro, o jornalista Robert Peston, da BBC News, revelou que a instituição havia pedido — e obtido — ajuda financeira ao Banco da Inglaterra, o banco central do Reino Unido.

Diante da notícia, na manhã seguinte correntistas fizeram filas nas agências para retirar seu dinheiro do banco — a primeira vez que isso aconteceu numa instituição britânica em 140 anos. Em apenas um dia, clientes retiraram 1 bilhão de libras da instituição, cujas ações despencaram 32%. Em fevereiro de 2008, o Northern Rock acabou nacionalizado pelo governo britânico.

O final de 2007 foi tenso nos mercados internacionais. Naquela fase, as dificuldades da economia global tinham um nome: “credit crunch”, ou “esmagamento do crédito”, porque o problema principal era a dramática redução do dinheiro disponível nos mercados internacionais.

Em março de 2008, o banco americano Bear Sterns, fortemente envolvido no mercado de securitização de hipotecas e enfrentando uma grave crise, chegou à beira da falência. Acabou sendo comprado por outro banco americano, JP Morgan, por apenas US$ 236 milhões — uma fração de menos de 10% do que o banco valia dias antes.

Reportagem do jornal USA Today disse que a quebra do Bear Sterns revelava o momento delicado da crise. “No melhor cenário possível agora, o Fed [banco central americano] consegue fazer os mercados voltarem à atividade, levando a uma recuperação no mercado imobiliário e à recuperação da economia. O pior cenário: um colapso econômico em que a crise se espalha para outros bancos e além deles.”

Não apenas ocorreu o pior cenário, como ele se mostrou ainda mais grave e duradouro do que muitos imaginavam.

Num domingo, 7 de setembro de 2008, o governo americano decidiu resgatar de uma falência certa as duas maiores financiadoras imobiliárias do país, Freddie Mac e Fannie Mae. A avaliação do governo era de que a falência de ambas paralisaria o setor completamente, talvez por anos.

Segundo o então presidente George W. Bush, o risco que elas enfrentavam era “inaceitável”, e por isso o governo injetaria até US$ 100 bilhões em cada uma delas — o maior resgate corporativo da história.

Os mercados reagiram bem, com altas nas bolsas, mas a alegria durou pouco. Uma semana depois, o Lehman Brothers, o quarto maior banco de investimentos do país, quebrou. O governo americano recusou-se a socorrê-lo, e a instituição faliu.

Pânico e recessão globais

O Lehman Brothers entrou com pedido de recuperação judicial em 15 de setembro de 2008, uma segunda-feira e teve sua falência decretada. Com uma dívida de US$ 613 bilhões, o banco, fundado em 1847, empregava cerca de 25 mil pessoas no mundo todo. No mesmo dia, outro grande banco americano em dificuldades, Merrill Lynch, foi incorporado pelo Bank of America.

Os acontecimentos daquele dia derrubaram os mercados de ações. O índice Dow Jones da bolsa de Nova York caiu 4,42%, o Standard & Poor’s 500, 4,69%, e o Nasdaq, 3,6%.

Horas antes, as bolsas europeias já haviam fechado com fortes quedas — 3,92% em Londres, 3,78% em Paris e 2,74% em Frankfurt. Estava decretado o início de uma nova fase na crise financeira, em que todos os aspectos da economia mundial foram afetados.

O sistema financeiro ocidental continuava em profundas dificuldades, e governos tentavam buscar soluções. Em 29 de setembro, a Câmara dos Representantes americana rejeitou uma proposta de ajuda de US$ 700 bilhões aos bancos do país.

A decisão provocou a maior queda do índice Dow Jones da história em pontos — de 777,68 pontos, um derretimento mais acentuado que o visto logo após os atentados de 11 de setembro de 2001. Foi uma queda de 7%, acompanhada por um recuo ainda maior do Standard & Poor’s 500, de 8,8%, e pior ainda para o Nasdaq, de 9,1%.

Na Europa, o pânico também se espalhava. Tanto que em 8 de outubro de 2008 o governo britânico anunciou um pacote de ajuda e nacionalização parcial dos bancos do país, no valor de £500 bilhões — cerca de US$ 700 bilhões.

O Banco da Inglaterra ainda reduziu sua taxa anual de juros em 0,5 ponto percentual naquele dia, de 5% para 4,5%, o que foi pouco diante do que faria mais adiante. Em novembro, o banco central britânico baixou os juros ainda mais, para 3%, e realizou novos cortes dos meses seguintes até março de 2009, quando introduziu a incrível taxa anual de 0,5% — a mais baixa desde a fundação da instituição, em 1694. Não foi o suficiente.

Com os juros praticamente a zero e a economia britânica em recessão desde 2008, o Banco da Inglaterra iniciou a chamada “flexibilização quantitativa” — uma estratégia de estímulo monetário, com o objetivo de injetar recursos na economia.

Na prática, o governo recomprava antecipadamente títulos de sua dívida junto aos bancos, injetando assim, em larga escala, o dinheiro de que as instituições tanto precisavam. Começou com £75 bilhões em março, injetou mais £50 bilhões em maio, e no final de 2009 o total chegou a £200 bilhões.

O PIB (Produto Interno Bruto) do Reino Unido despencou 4,25% em 2009, após já ter caído 0,28% no ano anterior.

A Zona do Euro também sofreu um impacto histórico, apesar de um pacote de estímulo de 200 milhões de euros, anunciado em novembro de 2008. O PIB da região recuou 4,5% em 2009, após ter estagnado (0,4%) em 2008.

Um dos primeiros dramas nacionais foi o da Islândia, pequena ilha de menos de 400 mil habitantes, fora da União Europeia, que na década anterior havia surfado numa bonança financeira. Seus bancos, sem grande experiência internacional, mergulharam nos mercados de títulos imobiliários, gerando uma riqueza que fez a economia do país crescer a uma média anual de 7,25% entre 2004 e 2007.

Quando essa riqueza evaporou, o país pagou um preço alto. Em 2009, o PIB da Islândia sofreu um tombo de 6,78% e em 2010 de 3,44% — levando a protestos contra as autoridades e a elite financeira islandesa, que causaram a derrubada do governo de centro-direita.

Países europeus que viviam suas próprias bolhas imobiliárias, como Irlanda e Espanha, sofreram de forma aguda com a crise. As grandes economias da Alemanha, França e Itália também entraram em recessão, fenômeno que acabou tomando o mundo todo.

Isso apesar da resistência da China e das outras nações em desenvolvimento, como o Brasil, cuja economia recuou apenas 0,1% em 2009.

Segundo dados do Banco Mundial, naquele ano a economia global sofreu uma queda de 1,7%, e o PIB per capita baixou 2,9%, configurando uma recessão global — a primeira desde 1993. Os anos de 2008 e 2009 entrariam para a história como a Grande Recessão.

Austeridade e protestos

A partir de 2010, enquanto os mercados financeiros ainda tentavam se recuperar, a economia real nos Estados Unidos e na Europa sofria.

O custo social da crise econômica ficava cada vez mais claro com a disparada do desemprego. A taxa global de desemprego, medida pela OIT (Organização Internacional do Trabalho), saltou de 5,4% da força de trabalho em 2008 para 6% em 2009, empurrada por algumas situações nacionais dramáticas.

Entre elas, a da Espanha. Após cerca de 15 anos reduzindo sua taxa de desempregados, o país viu esse percentual aumentar de forma assustadora a partir de 2009, quando saltou de 8,2% no ano anterior para 11,25%. A taxa de desemprego da Espanha continuou subindo até atingir 26% em 2013 — entre os jovens, abaixo de 25 anos de idade, ela foi de incríveis 56%.

Parte do custo social da crise econômica estava ligada ao amargo remédio adotado para contê-la. A necessidade de o Estado assumir as perdas do sistema financeiro em 2008 e 2009, que levou a medidas como nacionalização de bancos, realçou inicialmente o importante papel do poder público para salvar a economia. Entretanto, logo depois veio a necessidade de pagar por esse socorro.

Políticas de austeridade foram adotadas por toda a Europa, com cortes de gastos públicos que afetaram tanto a vida das pessoas como a capacidade de cada nação acelerar a atividade econômica.

Alguns países, como Grécia, Irlanda, Portugal e Espanha, tiveram de recorrer à União Europeia, que fez aportes bilionários para salvar essas economias. A contrapartida eram duras medidas de austeridade, para garantir o pagamento da dívida, que foram recebidas com uma onda de protestos.

Cidadãos europeus deixaram claro com suas manifestações — muitas pacíficas e outras violentas — que não concordavam em ter de pagar o preço de uma crise provocada por ações irresponsáveis de bancos. Entre os indignados estavam, especialmente, os gregos.

Nenhum país no mundo sofreu tanto quanto a Grécia os efeitos da crise financeira. Entre 2010 e 2015, o PIB grego desabou mais de 30%, destruindo todo o crescimento obtido desde 2003. A taxa de desemprego disparou de 7,8%, em 2008, para 27,5%, em 2013.

O país não apenas estava demasiadamente vulnerável à forte redução no crédito e na liquidez pelo mundo, porque já vinha extremamente endividado, como também foi vítima da corrupção presente na elite política da época. A crise revelou que dados das finanças públicas vinham sendo maquiados havia anos, escondendo a verdadeira situação econômica do país — fato que enfraqueceu ainda mais sua economia, por abalar a confiança internacional na Grécia.

A pouca credibilidade das autoridades gregas não era um problema novo. Em 15 de novembro de 2004, a BBC News noticiou: “A Grécia admitiu ter adotado o euro em 2001 com base em números que mostravam que seu déficit orçamentário era muito mais baixo do que realmente era”.

Segundo admitia seu ministro da Fazenda, o déficit grego — que, segundo as regras da Zona do Euro não podia ficar acima de 3% do PIB — já ultrapassara esse limite em 1999, coisa que continuaria ocorrendo nos anos seguintes, no contexto da organização dos Jogos Olímpicos de Atenas, em 2004.

Naquele ano, a Grécia estava sob novo governo, do premiê Kostas Karamanlis, que substituíra o socialista Costas Simitis. A promessa era de que a partir de então o país reduziria seu déficit, e seus números seriam confiáveis. Não foram. O país continuou se endividando, mas após a quebra do banco Lehman Brothers, em 2008, não conseguiu mais renegociar sua dívida pública, que já ultrapassava o valor total de sua economia. Em 2009, ela chegou a 127% do PIB, contra 109% no ano anterior.

Ao mesmo tempo, a comunidade internacional descobria que continuava sendo enganada pelas autoridades gregas. Como noticiou o jornal britânico Financial Times, em 12 de janeiro de 2010: “A Grécia foi criticada pela Comissão Europeia por falsificar dados sobre suas finanças públicas e permitir que pressões políticas obstruíssem a coleta de estatísticas precisas”.

A comissão colocava dúvidas até mesmo nos dados revisados pelo governo grego meses antes, quando Atenas mudou sua previsão de déficit orçamentário de 2009, de 3,7% para 12,5%. A cada notícia como essa, agências de avaliação de risco rebaixavam a dívida grega, enquanto subia a contrapartida que a Grécia precisava pagar para que o mercado adquirisse seus títulos. Como resultado, a dívida saltaria para 146% do PIB em 2010 e para 172% em 2011.

Nesse cenário, as ruas explodiram de raiva. Os choques com a polícia começaram em 2008, como parte de protestos espontâneos contra a morte do adolescente Alexis Grigoropoulos, de 15 anos, por um policial em Atenas.

Inicialmente desconectado da crise financeira, o incidente logo serviu de gatilho para protestos contra a situação econômica e a corrupção. Em setembro de 2009, o premiê Kostas Karamanlis convocou eleições antecipadas devido à crescente crise. Perdeu. O oposicionista George Papandreou tornou-se primeiro-ministro em outubro, marcando o retorno dos socialistas ao poder.

Em maio de 2010, o governo de Papandreou anunciou medidas de austeridade, como cortes de gastos públicos e congelamento de salários e de aposentadorias, e com isso obteve do bloco europeu seu primeiro pacote de ajuda, de 110 bilhões de euros. As medidas levaram a uma nova onda de protestos violentos em Atenas.

Cenas de confrontos com a polícia grega tornaram-se comuns no noticiário internacional, enquanto jornais e TVs abusavam do termo “tragédia grega”. Um segundo pacote de ajuda europeu veio em 2011, seguido de um terceiro em 2015, elevando o total emprestado ao país a 289 bilhões de euros.

Papandreou não durou muito, sendo forçado a renunciar em novembro de 2011, após um acordo político para a aprovação da ajuda europeia. Com a economia ainda em depressão, as ruas tomadas por manifestantes e a política tumultuada, a Grécia teria cinco diferentes primeiros-ministros até o fim de 2015.

Não foi, porém, apenas na Grécia que a Grande Recessão levou a mudanças na política. Em quase todos as nações da Europa ocidental houve um preço político pela crise, com várias trocas de governos.

No Reino Unido, a esquerda trabalhista foi castigada nas urnas, com a derrota do premiê Gordon Brown e sua substituição pelo conservador David Cameron, em 2010.

Na Espanha, em 2011, o Partido Socialista perdeu o poder para a oposição conservadora. Já na França, em 2012, foi o presidente conservador Nicolas Sarkozy quem perdeu, em sua tentativa de reeleição, para o socialista François Hollande. Na Itália, o conservador Silvio Berlusconi foi levado a renunciar em 2011, diante da crise e de sua perda de credibilidade pessoal.

A única líder europeia de destaque que continuou firme em seu posto foi a chanceler alemã, Angela Merkel. Em 2013, ela liderou seu partido, o conservador CDU — União Democrática Cristã — à expressiva vitória nas urnas, o que foi visto por analistas políticos como um reconhecimento dos eleitores alemães à liderança firme e decisiva da chanceler no combate à crise econômica.

Longe dali, onde a crise toda começou, os americanos também responsabilizaram o partido do governo pela crise e colocaram o futuro do país nas mãos da oposição.

Mudança e protesto nos EUA

O governo do republicano George W. Bush chegou ao fim em janeiro de 2009, apenas quatro meses depois da quebra do banco Lehman Brothers.

Nas eleições presidenciais de novembro de 2008, seu nome não estava na cédula, mas o candidato de seu partido, o senador John McCain, tinha uma tarefa difícil. A popularidade de Bush variava entre apenas 25% e 30%, segundo o instituto Gallup, basicamente devido à guerra no Iraque e à crise econômica.

Além disso, contra ele estava a estrela ascendente do senador democrata Barack Obama, que prometia esperança numa época de imensas dificuldades. Os eleitores decidiram apostar na oposição, e em janeiro Bush entregou a Presidência a Obama, que tinha como tarefa principal lidar com a Grande Recessão.

Os Estados Unidos terminaram 2008 com uma queda de 0,14% do PIB. O Fed reduziu no fim daquele ano a taxa de juros no país para 0,25%, a menor na história, mas o novo governo precisaria tomar medidas de muito mais impacto para estimular a economia.

Em fevereiro, Obama assinou um pacote de ajuda de US$ 787 bilhões. Ainda no início de 2009, o governo americano também injetou dinheiro diretamente nas três principais fabricantes de veículos — General Motors, Chrysler e Ford —, num pacote de ajuda ao setor automotivo de US$ 86 bilhões.

Apesar dos esforços, o PIB dos Estados Unidos encolheu 2,54% em 2009, mas voltou a crescer a partir de 2010. Como na Europa, no entanto, o custo mais grave da crise veio na forma do aumento do desemprego.

Segundo a OIT, em 2008 o desemprego americano subiu a 5,8% da população economicamente ativa, contra 4,6% no ano anterior. Em 2009, porém, o salto foi bem maior, para 9,3%. Em 2010, a taxa continuou a subir, para 9,6%, e manteve-se alta em 2011, em 9%.

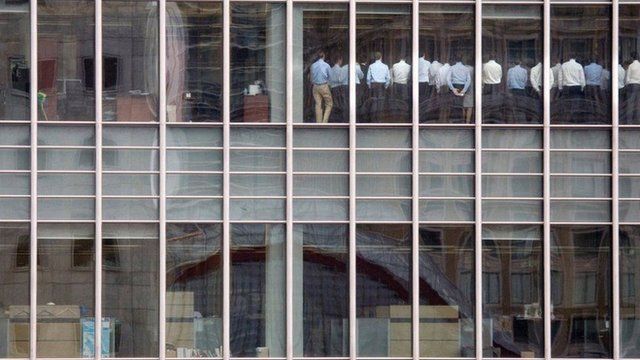

Esse quadro estimulou a sensação em grande parte da população de que os cidadãos, assim como os indignados europeus, estavam pagando o preço de uma crise criada por uma elite financeira. Esses americanos diziam-se “os 99%” da população que arcava com os custos dos privilégios do 1% restante.

Essa foi a bandeira do movimento “Occupy Wall Street” — ou “Ocupe Wall Street”. Em setembro de 2011, centenas de pessoas se organizaram e tomaram a área do Parque Zucotti, no sul da Ilha de Manhattan, em Nova York, coração do sistema financeiro americano.

O protesto logo se transformou em um grande acampamento, com cerca de 200 pessoas dormindo no local. Usando o slogan “We are the 99%” — Nós somos os 99% —, os manifestantes, jovens em sua maioria, atacavam a desigualdade e condenavam a forte influência de corporações no comando da política.

Apesar de motivados pela realidade americana, os envolvidos inspiravam-se também nas manifestações de países na Europa, como Grécia, Islândia e Espanha, e na Primavera Árabe, a onda de protestos no Oriente Médio iniciada naquele ano.

As diferentes iniciativas, em várias partes do mundo, levaram à definição de uma data específica para uma manifestação global conjunta: sábado, 15 de outubro de 2011. Protestos de rua foram organizados em grandes cidades, num dia conhecido como a jornada dos “indignados” — nome emprestado do movimento lançado na Espanha cinco meses antes.

A iniciativa “Occupy” cresceu e tornou-se muito maior que a tomada do parque em Nova York, com outras ocupações mundo afora e o estabelecimento de um movimento permanente e global por mudanças progressistas.

Legado político

A Grande Recessão foi acabando aos poucos, dependendo do país, ao longo da segunda década do século 21.

No Reino Unido, os preços dos imóveis só retomaram uma trajetória consistente de crescimento em 2013. Portugal começou a pagar sua dívida ao FMI, após ter recebido ajuda, em março de 2015. A taxa de desemprego da Espanha começou a cair em 2014, mas em 2020 continuava em 13%, maior que os 11% de 2008.

A crise das endividadas nações da Europa, que ameaçou a própria existência do euro, a moeda única europeia, começou a ser aliviada em 2013. O PIB da Grécia voltou a crescer em 2017, e em 2018 o país deixou de depender do programa de ajuda europeu — o pagamento da dívida, porém, continuaria por muitos anos.

Medidas para prevenir uma crise semelhante foram introduzidas em vários países, como um aumento do controle e monitoramento do sistema financeiro. No Reino Unido, por exemplo, novas regras foram implementadas para aliviar o impacto da possível falência de uma instituição financeira.

Segundo o Bank of England, nesta nova era, se um banco for à falência, “as perdas cairão sobre os investidores do banco, não sobre contribuintes”.

Controlar o futuro econômico, no entanto, talvez tenha sido mais fácil que lidar com o político. As reverberações da Grande Recessão para a política foram muitas, imensas e duradouras. Movimentos mais extremos, tanto à direita como à esquerda, surgiram e cresceram como reação à crise.

Na Espanha, o movimento dos “indignados”, também conhecido como Movimento 15-M por ter começado em 15 de maio de 2011, levou à criação do partido político de esquerda Podemos, lançado em 2014.

Na Grécia, a coalizão de esquerda Syriza ganhou força com os protestos contra as medidas de austeridade e chegou ao poder nas eleições de 2015. Seu líder, Alexis Tsipras, assumiu então o cargo de primeiro-ministro, que ocupou até 2019.

Em outros países europeus, a reação foi conservadora. A crise econômica, combinada com uma onda de imigração vinda da África e do Oriente Médio, fortaleceu partidos de direita em nações como o Reino Unido e a Itália.

Em 2016, os britânicos aprovaram num referendo o chamado Brexit, a saída do país da União Europeia, movimento que acabaria dando ao populista conservador Boris Johnson o cargo de primeiro-ministro, em 2019. No pleito de 2018, os italianos levaram ao poder o partido de extrema-direita A Liga e o movimento Cinco Estrelas, de caráter antissistema.

Na França, a crise econômica fortaleceu a Frente Nacional, partido nacionalista de extrema-direita de Marine Le Pen, que chegou ao segundo turno nas eleições presidenciais de 2017. A vitória de Le Pen acabou evitada pelo surgimento de Emmanuel Macron como líder de um novo movimento centrista, o Em Marcha.

Já nos Estados Unidos, grande parte da população continuou descontente com a situação econômica. Mas, apesar dos protestos de 2011 de caráter progressista, o país fez uma guinada conservadora. Em 2016, os americanos deram a Presidência ao magnata populista conservador Donald Trump, que tomara o comando do Partido Republicano.

Com o avanço de movimentos políticos com posições mais extremas, tanto à direita como à esquerda, o mundo tornou-se mais polarizado. A crise financeira, que poupou em grande medida os países em desenvolvimento, penalizou principalmente os assalariados das nações desenvolvidas, espalhando frustração e ressentimento. Seus efeitos continuariam a ser sentidos, por muitos anos, na economia, na política e na sociedade. O mundo nunca conseguiu voltar a ser o que era antes da Grande Recessão. (Da BBC Brasil)